一般討論區友說:我想的一生投資的股現金配置,我看過正二哥的文章之後思考,有沒有方法可以同時適用單筆投資跟分批投資,我想了一個方法,不知道好不好?如果沒有再平衡,波動度最大,於是我摒棄一般被動投資那種有錢全歐印的方式,我設定每一季再平衡一次,假設一開始我有兩百萬起手,每三個月有十萬能再放進去現金部位,一開始比例就是1比1的配置,就是投資一百萬,定存一百萬,如果一季後股票漲10%,這時股票就會有110萬,定存110萬,其中10萬是薪水再投入,如果跌10%,就是投資部位90萬,定存部位110萬,再平衡後就是投資100萬,定存100萬,如果不漲不跌,就是投資100萬,定存110萬,再平衡就是投資105萬,定存105萬,為了簡單計算,只買元大台灣五十正二跟持有現金兩種,我把人生分成三種時期

1.單身

2.成家跟退休仍有收入

3.退休無收入

第一階段,曝險150%,股票現金等於3比1,150萬股票,50萬現金起手,單身不要太享受,存款少一點,股票多一點,目標年報酬率等於,投資報酬率20%,定存1%,所以加權後等於15.75%,第二階段曝險100%,股票現金等於1比1,也就是投資100萬,定存100萬,結婚後,還是多保留一點現金在身上,以備不時之需,退休有收入,也不一定要放太多現金在身上,不如替子孫多留一點財產,目標年報酬率投資20%,定存1%,加權一下平均報酬率為10.5%,第三階段曝險50%,股票現金等於1比3,退休無收入,只能吃老本,多一點現金在手上比較安心,目標年報酬率投資20%,定存1%,投入的金額是投資50萬,定存150萬,平均報酬率為5.75%,要用錢就是從現金部位拿,等到季底再平衡就好。

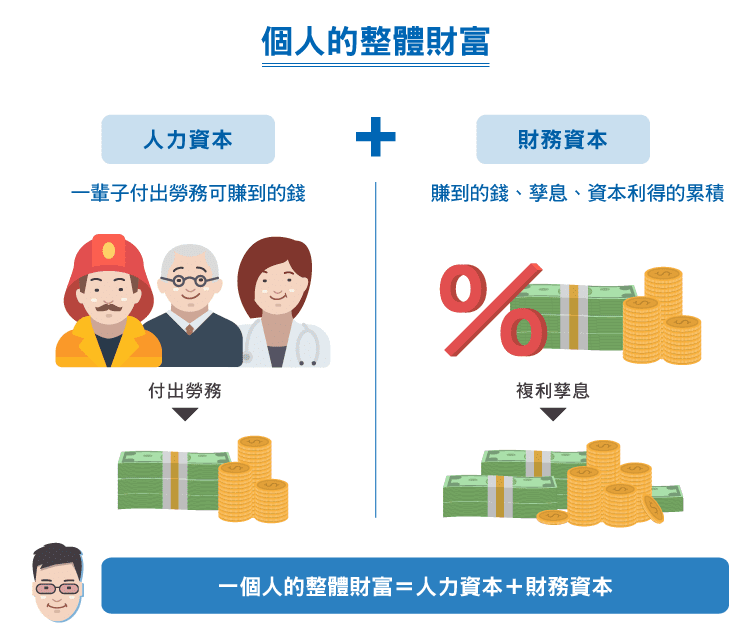

A大回答:當大家聽完這位網友的資金配置、投資標的及設定報酬率計劃,我相信大部份的人應該都聽出問題在哪了,如果聽不出來的,可能我的影片及文章要多看幾遍,首先投資標的選了台灣五十正二,這個投資標的是期貨,每年的總管理費為1.27%,每年都會被吸血,而且標的是期貨,而且是兩倍槓桿,每個月都會有轉倉的費用,以一般台股平均股利率3~4%左右,一年不可能會有他設定的股票報酬率20%,最後就是不同年紀時資金配置,如果在成家及退休後仍有收入,投資比例是1比1,如果那時你有5000萬,那會有2500萬是放在定存,這讓資金太沒有效率,所以他幻想買元大台灣五十正二會有每年20%的報酬率,再和定存平均,才會得到一樣有15%。一般來說,如果要買台灣五十成份股,這已經是由五十檔台灣最大型權值股組出來的ETF,這種風險已經算是很小了,如果要買台灣五十正二,那不如就是買台灣五十,然後再拿台灣五十成份股去質借,這樣的好處在於,台灣五十成份股的總管理費0.43%,而且台灣五十成份股對應到的是真的股票,0050的股息是由持股配出的股票而來的,而台灣五十正二買的是期貨,總管理費1.27%,一般來說,0050一定是優於台灣五十正二,如果資金夠大,那就自己去買0050的持股,那又能省去總管理費,如果亂槍打鳥買了一大堆大型權值,那不如就是研究好一檔公司,找一檔有價值的公司買進,例如鴻海,這樣就不需要付管理費,也不需要過度的分散投資,很多人之所以要分散投資,那是因為他們不懂自己買進公司的基本面,如果你懂自己買的公司,其實風險就會相對的小,一般資金配直就是為了要分散風險,但大部份的人都不會從基本面及產業面下手,只要買到一檔有價值的公司,其實就不需要做過度的資金配置去分散風險。