今天外資群買超台股121.6億,投信買超台股29.26億,自營商賣超台股38.98億,三大法人合計買超台股111.89億,外資群期貨空單增加3094口,期貨留倉空單16712口,三大法人期貨留倉為空單5536口,今天台股成交2679.21億,上漲20.44點,漲幅0.11%,收在17930.81點,電子上漲2.23點,漲幅0.25%,收在895.28點,金融上漲1.41點,漲幅0.08%,收在1725.47點。

今天買超第一名的是美林,買了4445張,第二名的是台灣摩根,買了1968張,第三名的是摩根大通,買了1449張,買第四名的是凱基,買了1418張,第五名是凱基台北,買了1187張,賣第一名的元 富,賣了4433張,賣第二名的是瑞銀,賣了727張,賣第三名的是新 光,賣了312張,賣第四名是元大台北,賣了272張,賣第五名的是港商野村,賣了214張。

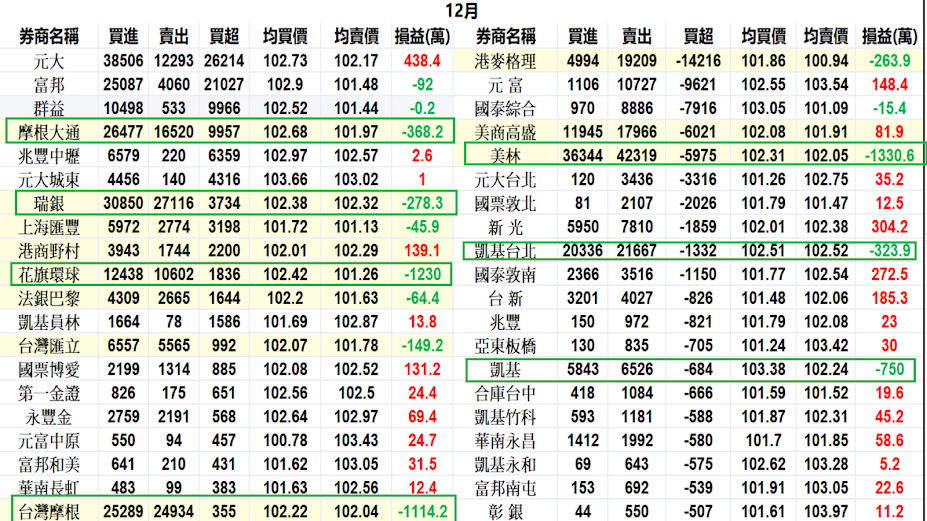

近五個交易日下來,美林每天都買,合計買了10064張,之前我說過,美林因為看錯,所以覺得自己是老大,一直拼命的摜殺及壓制,這一周之前,累計賣了14萬張,每天故意的向下賣,然後擋大單在上面,結果每天被永豐哥提款,永豐哥都覺得股市就是他的提款機,這一周美林開始買回,不過還是得為自己的愚蠢的行為付出代價,畢竟永豐哥每天爽賺幾十萬,這些錢都是這些外資群支付的,光十二月的主力籌碼進出,美林買36344張,賣42319張,合計賣超5975張,損失1330萬,花旗環球買12438張,賣10602張,合計買超1836張,損失1230萬,大摩買25289張,賣24934張,合計買超355張,合計損失1114萬,我說過,一買一賣成交易,這些外資群及主力在別檔有如神明般的厲害,但在鴻海中被永豐哥當提款機,原因僅是做錯了打死不認錯,明明鴻海就是代工廠之首,現在鴻海就是一間被市場極度低估的公司,結果每天在那玩把戲,最終就是被永豐哥每天當提款機,近五個交易日下來,大摩也是累計買回了鴻海3448張,近一年大摩賣超鴻海37909張,剛剛看的花旗環球,今年以來也是賣超了54697張,近五個交易日也是持續的買回,累計買回1799張,當外資群及主力回歸正常的玩,永豐哥就很難在那上下擋單賺錢,外資群及主力以為自己在折磨散戶,其實單純就是送政府,送券商及送永豐哥錢罷了,最近幾個交易日開始買回了,這可能是好的開始,記得上星期我說過,幾家高股息ETF都進來買鴻海了,代表鴻海的股利率很高,我就不相信國外經理人判斷股利率的公式和台灣經理人不同,天底下不會有這種事,我說過,唯有基本面,產業面才是判斷公司有沒有價值的基準點,短線籌碼面,技術面,消息面,心理面等,這確實能影響一時的股價,不過時間只要一拉長,最終還是會回歸基準點。

今天是2023年的最後一個交易日,鴻海上漲0.5元,成交量26228張,股價收在104.5元,外資群買超9391張,投信買超1077張,自營商賣超111張,三大法人合計買超10357張,投信連續三天都各買超一千多張,看起來很可疑,近三個交易日的主力籌碼進出中,累計有買超三千多張以上的就僅有凱基及凱基台北,所以很有可能是某一檔ETF又進來買鴻海了,這一周外資群明顯的在回補鴻海,近五個交易日下來合計買超了27205張,投信合計買超3106張,三大法人合計買超29171張,一買一賣成交易,三大法人買的就是散戶賣的,之前我就和大家說過,很多散戶的股票一定會在103.5元附近被主力及外資群買回去,因為這些散戶一來中了錨定效應,二來就是賺幾毛及幾元的料,0056,00713及00900三家高股息ETF進來買鴻海,那代表鴻海符合了高股息的特性,台灣的ETF判斷高股息的標準,難道會和全世界基金經理人及ETF經理人差很多嗎?當然不可能,所以外資群會買也是正常的,這些外資群可能和一些主動基金不同,一些被動基金就是看一開始的規則,例如有的是看市值,有的是看股息,有的是看主題,即然近期有三家高股息ETF選到鴻海,代表有投資機構發現鴻海的股價委屈了,之前我也和大家說過,鴻海的股本大,市值高,很有可能是代工廠中的最後一棒,也就是所有的代工廠淨值比都炒高後,最後自然就會進到鴻海,如果鴻海股價淨值比不拉起來,那就會有更多的買盤進到鴻海,這應該很好理解吧,一般的AI伺服器,AI電腦及筆電,股利率都剩2到4%,鴻海的股利率還有5%,總不可能高股息ETF會再去買股價很高的代工廠個股吧,這樣高股息ETF就成了詐欺。

剛去搜尋了一檔凱基的高股息ETF,名字叫凱基台灣特選高股息30,規模72.8億,在11月30日那次的投資組合中,凱基台灣特選高股息30還沒有持有鴻海,今天我去查了一下,持有鴻海4320張,這很符合近三個交易日投信買超鴻海的數量,這樣一來,12月一共就有四家高股息ETF把鴻海加到投資組合中了,我說過,目前代工廠個股中,就鴻海的股利率最高,高股息ETF會把鴻海納入投資組合中,那就僅是時間問題,現在還有幾檔高股息ETF還沒有把鴻海納入,不過就如我說的,高股息的判斷標準應該是差不多的,有的是以過去一年或三年及近十二個月平均,有的單純就是看過去幾年,有的就是預測未來是否能高股息,以目前鴻海的股價來說,過去及未來都會是高股息,所以鴻海股價只要一直在104.5元,那就會有更多的國內高股息ETF把鴻海納入投資組合中,大家最近看到外資群也在買,我只能說,可能國內及國外的投資機構都發現鴻海了,明明就是競爭力第一,股利率高,而且能容納資金也夠大,結果竟然沒有投資機構進駐,還有一點很重要,因為FED明年會降息三碼,去年外資群賣了1.2兆,今年才買超兩千多億,現在台股指數已經站回2022年初的位置了,外資群,投信如果想要買台股1兆,那是要去選之前已經炒到天上去的個股,還是選完全沒有動的鴻海,這就是一個很好的問題,反正外資群及投信如果還是不買鴻海,你就一年賺資產的10%,如果買了,按照緯創及廣達的模式來看,至少是要漲五倍,最後把散戶套在漲三倍,之後可能鴻海會有160萬個股東,其中有80萬個人均價是買在300元到400元,我寧願是買在一百零幾元然後每年賺10%,我也不要未來被套在300到400元,唯一避免自己被套在300到400元的方法很簡單,那就是你要在鴻海104.5元火力全開的買,當你買到沒有任何錢後,股價再怎麼漲,你也不能再買,有一些人很搞笑,鴻海股價在104.5元時,他說自己沒錢買了,極限了,結果漲到200元,300元,400元,他就不知道去哪生出一堆的錢來買,大家不要笑,這是我多年觀察網路上網友得到的心得,這是從幾千,幾萬個人中觀察出來的現象,你不要以為你不會這樣,緯創近半年的散戶追在93到107元,廣達近半年散戶追在204到218元,緯創中就有一半的人追在股價淨值比三倍,廣達有四成的股東是追在股價淨值比四倍,所以不要覺得不可能。

個人股市研究觀察記錄文章目錄