網友素卿提問:請教一下,為什麼一般股票的股價上百元後,漲跌最小單位是0.5元,0050的漲跌價格,會小到小數點2位呢?

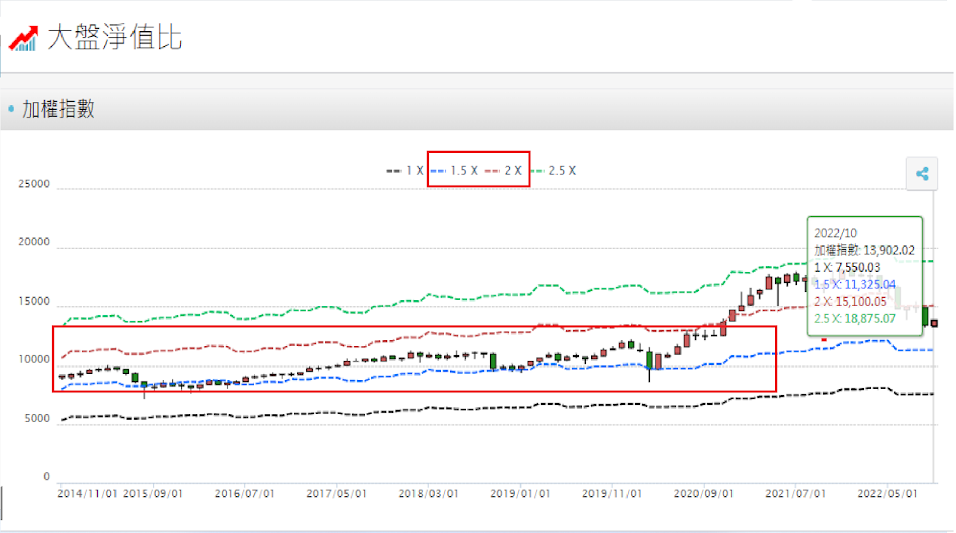

A大回答:如果不這樣的話,應該會被主力或外資群進行套利,0050的股價及淨值是由台灣前五十檔的股票加權組出來的,如果0050一次跳0.5元,那會發生不得了的事情,以0050股價108元,跳一口價如果0.5元的話,那等於0.46%,大盤指數13784點,0.46%等於就是大盤最小單位要跳63.4點,所以這當然是不可能的,0050是為了追蹤五十大權值股加權後股價變化,當然要細一點,0050如果一口跳0.5元,我光用台灣五十反一,期貨,五十大權值股套利,每天就能進行無風險套利,即然說到了0050,很多散戶都是憑感覺及憑直覺在買賣0050,他們不知道什麼叫貴,什麼叫便宜,今天你要投資一檔股票,你一定要知道基準點在哪,這樣你才能判斷出便宜或貴,首先我們先了解一下0050所謂的淨值,這一檔是ETF,就是投資者給券商錢,然後券商每年收管理費0.47%,然後按權值股的市值比例去買股票,0050買到這些股票當然不可能是以淨值買到,以年初來說,台積電淨值96元,股價615元,0050就僅能用615元去買,買到615元的台積電後,這價格就成為0050持有台積電的淨值,所以0050你看到所謂的淨值其實是這五十檔權值股當下的股價,這時有人會問,那0050有沒有像鴻海這樣的淨值能參考呢?券商沒有直接幫你計算,而是用買到價格當淨值唬弄你,如果你真正的想要算0050的淨值,那你就要先知道大盤的淨值,現在大盤的指數13784點,淨值7554點,這裡的7554點就是台股真正的淨值,現在大盤淨值比還有1.82倍,你類比一下,你就能大概算出0050的淨值,很好理解對吧,大盤淨值就是所有的股票淨值的加權,所以算出超過1倍數就是溢價,以0050現在股價108元,大盤淨值比1.82倍,所以可以大概算出0050真正的淨值為59.34元,這就是0050真正的淨值,這淨值才和我常常在說鴻海淨值100.33的淨值是同一件事,現在你去查資料,0050上的淨值都會在108元附近,這其實是以持有的股票股價組出來的,當你知道0050真正的淨值後,這時你就得到了基準點。

但就如我說的,沒有人會傻到把一家能一直能穩定賺錢的公司以淨值賣你,在台股長期的平均大盤淨值比來看,市場願意給的大盤淨值比約在1.5~2倍之間,1.5倍是低點,2倍是高點,通常大盤會在1.5~2倍之間整理,所以買在1.5倍或以下,你會有很長的時間都是處於賺錢的情況,看到這裡後,你大概就能看出來鴻海長期下來百分之一百是能打敗0050的,以0050的淨值59.34元來看,台股一年賺5~10%之間,鴻海則是賺10%,時間一長,鴻海每年真實是以10%前進,0050則是以5~10%前進,大家不要忘了,0050還要額外每年給券商吸血0.47%,在大多頭時,大盤指數漲很多下,你會沒有感覺,如果明年初大盤在1.4萬點,年底一樣在1.4萬點,這時你就能很明顯的看出差別了,這種情況下就是差價報酬零,完全就是由50檔大型權值股賺的錢配給0050,然後0050吸了0.47%的管理費後,這就是你的總報酬,鴻海一年賺10%,也不用給任何人抽管理費,這時有人說,不是有二代健保及股息納入所得稅嗎?這個鴻海有,0050也有,長期下來,鴻海真實賺到的比較多,所以時間久了後當然鴻海必勝,昨天有網友說自己把ETF換成鴻海了,我只能說,長期下來,你一定是正確的,0050的每年管理費算低,還有一些ETF或海外ETF的管理費要收到0.74~1.18%,你每年付這麼高的管理費,不論大盤漲或跌你都要付,每年公司穩定會賺錢是確定的,但大盤有時漲有時跌,當大盤漲時,你的ETF報酬率會比較好一些,大盤跌時,因為你還要付高額的管理費,會讓你的報酬率變差很多,簡單來說,如果真實的報酬率的話,也就是公司每年賺真金白銀,鴻海是10%左右,大部份的公司介於5~10%,鴻海的股價和淨值差不多,很多公司的股價距離淨值很遠,鴻海在股價差價沒什麼好被修理的,但其他的股票有機會被修理,有時股市大多頭,大部份的股票漲翻天,這時ETF就有可能在當年度得到差價報酬,不過以2020~2021年來說,這兩年多賺的差價報酬,2022年你還是會吐回去,2020~2021年間,你因為不知道基準點在哪,不知道什麼叫便宜,什麼叫貴,又資金再投入,所以2020~2021年買的部位會是比較高成本,今年你不旦會賠差價,拿到的股息還會被ETF券商吸血。

最近大家應該有發覺電信股在下跌,之前我就有和大家說過了,那時我說什麼來著,是不是電信股的股利率太低,只要十年公債殖利率及美元1年期定存利率高過電信股,這時電信股就會下跌,你投資股票要繳二代健保,股息還要納入所得稅,如果你定存的話,一年有27萬的利息免稅,所以只要美金利率、十年公債利率高於電信股,這時投資人,外資群就一定會去賣電信股的,今年初時,很多投資覺得FED要升息,回收市場資金,就去買金融股及電信股,使得今年四月時金融股及電信股都是大漲的,那時我看到防疫保單後,我就和大家說金融股有防疫保單的地雷不能買,接著我就說電信股的中華電信股價漲到130元,以中華電信一年賺4.6元,就算全部配出,股利率也才僅有3.5%,這種一定就是會被修理的,很多投信,政府代操基金為了持有一定的台股水位,會把電信股當避風港,所以才會把電信股炒到這麼高的地步,當初台積電股價615~688元時我也說過,台積電一年賺23元,配11元,股利率才1.78%,一年資產增幅才3.73%,那時有人說什麼台積電技術世界第一,股價上看一千,毛利率多高又多高,直到今天台積電跌到了451元,這才是這三天反彈了34元才有這樣的,只要現有的理財工具贏得過你的股票,而且又更安全,外資群,法人,投資者就一定會賣,這有什麼好說的,今天中華電信跌到了110.5元,中華電信前8月獲利3.21元,今年我就當中華電信賺4.8元,股利率差不多是4.34%,如果僅有賺4.6元,股利率4.16%,以這樣的股利率來看,之後應該是會輸給美金定存及十年公債,因為FED說要升息到4.25%甚至有可能5%,只要美元定存利率來到4.25~5%,那中華電信的股價就還會再被修正到100元以下,中華電信再怎麼穩,一定是沒有美金定存及十年公債穩的,而且市場也會預期美元對台幣還會升,有可能來到32~33元,除了有匯率也有利率,兩者加起來有可能有6~8%。

記得很多年前,我到中華電信的討論區和他們說過,中華電信的淨值僅有46.71元,股價110~120元,中華電信每年賺多少就配多少,所以淨值一定是不會再提升的,當淨值不再提升,股價就不可能再提升,這應該是很好理解,2019年時,鴻海淨值83元,近四年賺了8.03元,8.32元,7.34元,10.05元,配出4元,4.2元,4元及5.2元,剩下的沒有配出來的就流到公司淨值中,使得鴻海的淨值由83元提升到100.33元,當鴻海淨值提升,股價提升,這是再自然不過的事,而且鴻海淨值提升,只要把多出來的錢妥善的投資及應用,每年多出來的淨值也能賺到對應的錢,這就使得鴻海淨值愈高,獲利也會愈來愈高,這應該很好理解吧,鴻海淨值83元,只要鴻海可以用10元賺1元,那一年就是能賺8.3元,當鴻海淨值到100元,一樣用10元賺1元,那獲利自然就變成10元,這就是持有鴻海比中華電信,和碩,緯創好的地方,很多公司賺到錢後,因為他們沒有辦法把賺到的錢再拿來賺更多的錢,所以就選擇配給股東,一些目光短淺的股東就會說,鴻海賺8元才配4元,股價80元的話,股利率才5%,中華電信賺4.6元,就配出4.6元,股價100元,股利率4.6%,之前更有人說和碩配4.5元,所以和碩股價要比鴻海高,這就是搞笑的投資人,鴻海在這一波之所以不跌,道理很好懂,淨值100.33元,一年能賺10~11元,股價最低跌到100.5元,這已經是超級阿呆價了,鴻海一年能賺10~11元,股價100.5元的話,那等於一年能創造10%的資產增幅,5元配出,另外5元就算不配,也是流到淨值中,這時就算美金或10年公債殖利率來到5%,你覺得投資人,法人,外資群有什麼非賣鴻海不可的理由嗎?當然沒有,投資鴻海的話,雖然股價會因為台幣貶值,一些資金流出台灣而造成股價一時下跌,但鴻海的報酬率是目前美金的3倍多,就算美金定存利率來到5%,鴻海還是美金定存報酬率的2倍,這時就算有一些股價波動風險,但報酬率是比較大的,一分風險,一分報酬嘛,而且大家不要忘了,鴻海電動車現在一直在很火熱的推出中,2023年營收就會出現很明顯的成長,2024年就會出現爆發性的成長,這就是鴻海股價可以一直不跌的原因,除了有淨值護身外,還有一年10%資產增幅加持,最終還有一兩年後電動車成長的巨大想像空間,只要你不是傻子,你怎麼可能會去賣鴻海,你賣了鴻海後,美金定存,10年公債都贏不了鴻海報酬率,不如抱著鴻海,2023~2024年還有電動車題材,那真的就是超級香的。