6月30日!委屈價鴻海報酬率打敗其他個股是遲早的!作者:A大!很多人進到股市中會賠錢,那是因為他們不懂自己進到股市中想要幹嘛,他們會把很多不同的事搞混,最終就是落得一個似是而非的操作方法,很多人進到股市中會發覺一件事,就是有時正確,有時錯誤,但他們就是不知道到底是因為什麼,其實道理很簡單,股市中分成投資及投機,這兩類人目的不同,操作的策略也不同,股市不是專門給投資者或投機者買賣的地方,所以有時是投資者作主,有時卻是投機者作主,這時會有人問,大部份的時候是哪一些人作主呢?這答案應該是很明顯,就是投機者,這是為什麼呢?因為投機者每天在股市中操作,所以他們很常會在股市中買來賣去,一買一賣成交易,常在股市中買來賣去的人,自然就是會影響到短線的股價走勢,當你有了這樣的了解後,你就該知道股市是由投資者及投機者組出來的,大家看我投資宏碁及鴻海,大部份的時間都不是順著我想的前進,但時間只要一拉長,最終正確的都是我,會這樣的道理很好懂,我知道我是在投資,所以我就是尊循價值投資三要素,基本面,產業面及自我心理面,當宏碁或鴻海股價是投機客在控制時,對我來說也無所謂,反正我知道我是投資者,只要有價值我就是持續的買進,最終總有一天股價就是會反應公司的價值,當你有了這種了解後,你就不會買進有價值的公司後因為股價波動而在那演內心戲,很多人買了公司後,結果股價一時不如預期,他開始在那怨天尤人,漫罵,這種人就是沒有搞清楚自己在投資還是投機,如果你要投資,你看的就是公司有沒有價值,只要公司有價值,你就是持續的買進,持有,等待,並且不要出局。

如果你想要投機,你要的就是一買及一賣的差價,你就要去了解市場投資人的行為,這樣大家應該能理解我為什麼常常會去分析三大法人進出及散戶心態了吧,三大法人在投資及投機時會有一套的邏輯及行為,你可以透過三大法人在別檔大型權值股的操作邏輯去推測出他們在別檔個股的行為,大部份的散戶在不同的個股中也是會有差不多的行為,所以平常透過籌碼面可以了解散戶的行為,這時會有人問,平常我在追蹤的主力籌碼,這是為了要了解投資還是投機呢?其實都有,剛剛我說三大法人在操作時會有自己一套的邏輯,不論是投資還是投機,他們都會有一套的行為模式,你透過去觀察三大法人的行為,你就能知道他們投資及投機的行為,例如平常在鴻海操作的美林,大家現在看到美林就知道他在鴻海就是買來賣去的波段操作,之所以你會知道,那是因為你從鴻海股價一百三十幾元到兩百一十四元時觀察美林的進出情況,最終你就能得到美林的操作邏輯,還有之前第二波作多的法國興業,他的操作方法就是買進時就一直買,賣出時就一直賣,還有當沖客的富邦嘉義,凱基虎尾,你透過追蹤他們的行為後,你會知道他們就是喜歡當沖,而且買進後大概5到30分鐘後就會賣出,大家也可以透過觀察投機客的行為去了解投機行為好不好賺,有一些人不懂投機,以為投機比較靈活,低買高賣好輕鬆,結果看了鴻海中短線客操作一段時間後,他們就會發覺這些當沖客實在太韭菜了,這就能有效的克制自己想操作短線的心魔,還有之前的永豐中和,凱基和平及兆豐大安,這些五毛仔連續幾個月在鴻海中玩五毛遊戲提款,連贏了幾個月,賺了一千多萬,後面被三大法人整了五個交易日,合計賠了五千萬,大家看到這樣血淋淋的例子後,就會知道很多短線客賺了幾個月,很有可能在某幾個交易日被三大法人伏擊,一口氣就會把之前賺到的錢都賠回去,接著再去比較買了不動的人,完全的賺到一整段的差價,平常也不需要一直做決策,更不用一直付交易稅及手續費,所以追蹤主力籌碼除了可以了解三大法人及散戶的行為外,還能健全自我心理面,當然也能知道外資群及五毛仔的操作手法,因為股市中存在穩贏的政府及券商,不論股市上漲或下跌,政府及券商都能賺到錢,這就使得股市中能賺錢的人,有八成都是價值投資者,畢竟公司每年會賺進真金白銀,這時就產生了給錢的角色,每年賺到公司配出來的股息,這就成了天經地義的事,當你操作短線時,因為沒有給錢的角色,又有穩贏的政府及券商,所以會賠錢的人,有八成都是短線投機的人,當有了這樣的了解後,你就該知道投資及投機哪一個比較容易賺錢。

投資因為是正和遊戲,每一個人都能穩賺,所以得到的報酬就是合理的報酬,這時會有人問,那價值投資有沒有可能賠錢呢?當然是有可能,也就是買到一家未來獲利被拿走二十年,三十年,甚至是五十年的績優股,你投資之所以會賠錢,一定就是有人把未來幾十年的獲利都拿走,所以你才得不到公司真金白銀的獲利,到了這裡後,你就掌握了投資一定能賺錢的方法,也就是價值投資三要素,基本面,產業面及自我心理面,買到的公司要符合價值投資十要素,1.獲利穩定性,2.獲利有續航力,3.連續且穩定的股息,4.股價不能距離淨值太遠,5.具競爭力,6.最好還要有未來的題材,7.大股本,8.高市值,9.公司提供透明的資訊,10.董事長有執行力及有誠信,大家看這十要素,就是公司不能被拿走太多年的獲利,然後可以一直賺錢,你把握這樣的重點,你自然就是能用時間賺錢,當有了穩賺策略後,你如果想要在價值投資時賺到更多,這時你就要去了解外資群的操作邏輯,外資群正常的玩法就是八成核心持股,兩成玩差價,外資群如果想要在穩賺的基礎上賺到更多的錢,那他們自然就是要先透過研究公司,知道公司未來的題材,然後去把未來二十年,三十年,甚至是五十年的獲利先拿走,外資群這樣做的想法也很簡單,他們的部位大,買進及賣出一定是比散戶慢,如果外資群用最理想的方式操作,也就是鴻海淨值112.86元,鴻海下一季賺3元,股價就來到115.86元,台積電淨值140.19元,下一季賺10元,股價來到150.19元,如果外資群及主力這樣操作,這樣就是最理想的方式,這樣會有一個問題,就是外資群及主力無法得到額外的報酬,加上外資群及主力的部位大,當台積電下一季賺10元確定時,股價才從140.19元漲到150.19元,這樣外資群及主力是搶不過散戶的,畢竟散戶三秒買進,三秒就能賣光,如果台積電下一季忽然賠5元,股價要從140.19元變成135.19元,外資群賣股票的速度也比不過散戶,所以外資群如果按最理想的方式來操作,那外資群及主力一定就是沒有任何的優勢可言,再加上外資群及主力會用兩成的資金玩短線,這時有趣了,股市就是理想的,股價等於淨值加下一季的獲利,散戶可以用月來分,台積電一季賺10元,一個月賺3.33元,還能用周來分,兩周賺1.66元,也能用一周來分,一周賺0.83元,如果台積電就這樣完美的淨值加獲利,那散戶百分之一百就不會賠錢了,這只要有小學程度就能知道股價該多少,這樣散戶也不會在股市中殺進殺出,這些外資群及主力背後是有金控的,這些金控有券商,投信,如果散戶不交易,券商就賺不到手續費,散戶如果不賠到懷疑人生,那是有誰要去買ETF,所以外資群及主力在大部份的時間要讓散戶失去基準點,也就是鴻海股價100元,但淨值敢107元,一年能賺10元,也許台積電淨值140元,一年賺10元,股價來到966元,只要散戶沒有基準點的概念,那他們就會憑感覺及憑直覺的買來賣去,不過我只能說,基準點就是基準點,你可以一天,一周,一個月,一年讓基準點失效,但你是沒有辦法連續三年,五年,十年讓股價完全不跟上基準點的,這也是為什麼鴻海股價一開始70元到90元,磨了兩年後在2020年底漲上了淨值,然後在2021年到2024年2月在淨值整理了三年,最近才開始回到比較合理的股價淨值比,只要鴻海是有價值,有基準點的,時間只要一拉長,跪下來的一定是外資群,當初我就和大家說,外資群遲早是會跪下來買的,那時有人一直不相信,他們也會覺得外資群怎麼可能會幫散戶抬轎,我也說不用擔心,一買一賣成交易,外資群及主力把鴻海股價拉上去,最終能抱的住的就僅會是少數,大家按讚並留言,有價值的公司只要時間一拉長,市場總是會還其公道的!

文章主題內容如下

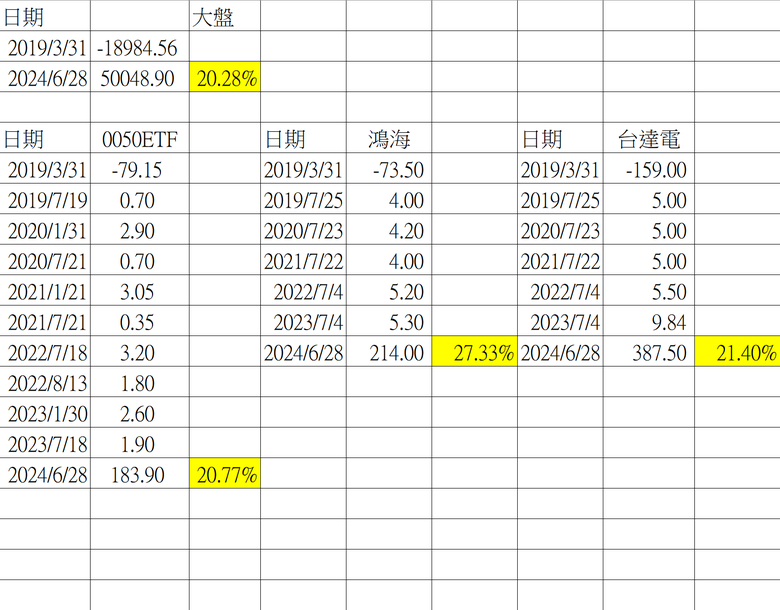

1、委屈價鴻海報酬率打敗其他個股是遲早的!

2、工業富聯綠色營收比重明年衝5成!

3、台股持續上漲源於台灣的資金太充沛!

個人股市研究觀察記錄文章目錄