新聞說:行政院通過台版晶片法案,史上最大投資抵減方案,國際情勢動盪,半導體產業恐成為戰略物資!繼美、日和德國祭出晶片法案後,台灣也跟上腳步,11月17日行政院會拍板通過「台版晶片法」,力拼明年元旦就要上路,未來像是半導體、5G、低軌衛星等產業,企業研發費用抵減營業所得稅的部分,抵減率將從15%大幅提高到25%,就是要廠商根留台灣。月初傳出台積電一奈米世代落腳桃園,行政院長蘇貞昌火速到當地視察,為了鞏固護國神山地位,行政院17號拍板通過台版晶片法案,預計明年元旦就要上路。經濟部長王美花說,「並沒有限制在半導體,比如說,如果是跟電動車相關、如果是跟5G相關、如果是跟低軌衛星相關,都有可能都是台灣目前想的到,未來有可能的產業別。」不只能應用在半導體產業,其實就是讓廠商深耕台灣,台版晶片法調整企業研發費用抵減營業所得稅,抵減率從15%大幅提高到25%,買進先進製程的話再減少5%,力拼112年開始實施。

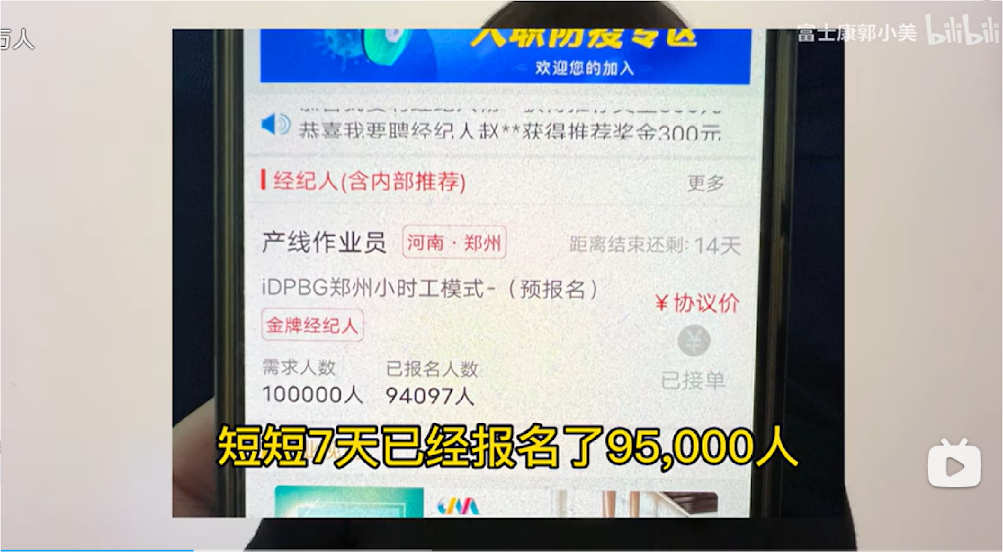

A大回答:新聞標題說的一付好像只有半導體晶片業才能得到減稅似的,其實看一下內容,是適用於半導體、5G、低軌衛星、電動車等行業,這和鴻海的3+3不謀而合,鴻海組建的MIH聯盟是為了透過電動車打世界杯,所以鴻海一定也是能適用的,之前劉董在法說會上說,明年台灣上空就會有鴻海的一顆低軌衛星,鴻海也在兩年前就成立了鴻海研究院,研究的項目包括,人工智慧研究所、半導體研究所、新世代通訊研究所、資通安全研究所、量子計算研究所、離子阱實驗室,這一次的抵稅是為了明年經濟衰退做準備,今年在FED強力升息下,台灣很多龍頭權值股獲利還是很漂亮,但明年經濟確實是有機會衰退,這時有人會說,那是不是要把股票賣了呢?當然不是,今年台股最多下跌了6000點,結果經濟還沒有衰退,這就代表市場早預期明年經濟會衰退,股市早就已經提前反應了,今年以來,很多股票的股價都跌了4~7成,這已經把明年經濟衰退的因素考慮進去,有一些投資人已經過度悲觀,之前台股跌到12629點,這已經跌到快要到2019年底FED降息前的位階,FED資金都還沒有回收完畢,通貨膨脹也還沒有打下去,結果股市已經跌回去了,想也知道跌太多了,之前我就和大家說過,台股正常的大盤淨值比為1.5~2倍,跌到1.75倍,也就是13198點以下,你就要分批的買進了,跌到大盤淨值比1.5倍時,這一定是中長線必勝的位階,很多散戶放空到走火入魔,一直要無腦空,有一些個股跌到股價淨值比0.5倍了還在那空,大盤淨值比跌到1.65倍時還在那覺得想要萬點以下,這種都是太天真了,他們根本不懂股市的基準點,以鴻海來說,股價淨值比1倍,這種發生在一家能連續三十四年獲利,三十四年配息,近二十年獲利平均有10%,去年獲利創十幾年新高,今年前三季又比去年好,這種公司股價在淨值比,還有人覺得應該再跌低一點,我說這種人傻,還會有人覺得不開心,所謂的大盤就是由幾千家公司組出來的,大盤之所以很難跌到淨值比1倍,那代表大部份的人都很理性,沒有人會蠢到把一家能穩定且持續賺錢,連續配息,有競爭力,有遠景的公司以淨值賣你,重點是,鴻海一年還能賺資產的10%,在台股中正常是不會出現這種事的,如果今天大盤一直長期的維持在淨值比1倍,那我就相信平均的人都認為淨值比1倍是合理的,現在大盤淨值比是1.5~2倍,今天台股淨值比是收在約兩倍,這就是說,加權平均後,大部份的人覺得能一直賺錢的公司,應該是要值股價值淨值的兩倍,套到鴻海身上就是210元左右,只要鴻海股價淨值比是1倍,代表鴻海長期下來一定是比大盤更值得投資,而且風險會小一倍,這樣的你能聽得懂嗎?有一些人就拿著三角尺一直在那劃線,不然就是看幾年前鴻海的股價,那時鴻海的淨值才62元,現在都104.53元了,給條生路,判斷公司價值時,如果你連淨值都不信,那你就沒有什麼事是可以當基準的,很多短線客及投機客就是故意要大部份的人愚蠢,這樣他們在炒小型股時,才可以和你說,本益比20倍,一年賺10元,成長型,所以本益比30倍,股價值300元,結果淨值才30元,有的更扯,說生技未來會發大財,淨值20元,連獲利都沒有就敢漲到400元,如果你不信基準點,你就會去買到這種愚蠢的價格,最終股價跌下來時,你就會在那懷疑人生,覺得為什麼股價可以從417元跌到60元,這有什麼不行的,公司沒賺錢,淨值才26元,跌到60元還算是太高了,有啥好不能下跌的。新聞說:年關將近,鴻海鄭州廠開出高工資,吸引工人從中國各地而來,三天累計近7萬人報名。《時代財經》報導,富士康官方招募平台「我要聘」應用程式顯示,截至15日傍晚,已有超過6.7萬人報名鄭州富士康廠區產線作業員工作,此時持續半個多月的報名,才進行到第三天。「我要聘」的資料顯示,這次鄭州富士康需要7萬名產線作業員,工人須透過人力資源、代理、職介等機構統一報名。富士康再向這些機構、職介支付傭金。鴻海招工規模龐大,影音平台上出現中國各地勞務公司為鄭州富士康輸送人力的影片,涵蓋深圳、成都、昆山、上海、西安、武漢等地,數不清的大巴車載滿工人,駛往鄭州。

A大回答:有一些人很喜歡在那擔心鴻海,覺得鄭州廠會對鴻海造成很大的影響,但鴻海在中國歷經了三年的疫情,對於很多事都已經建立起快速的反應速度,大家不要忘了一件事,鴻海淡季員工數是80萬人,旺季是120萬,鴻海每年都在做這種人員的招工及安排,怎麼會有人天真的覺得一些員工因為疫情離開,鴻海的營運就會產生問題,之前我觀察過中國,因為疫情很多人沒有工作,不少店不能開店做生意,一些中小型公司也倒閉,這些人都是很缺錢的,台灣人會在病死及餓死之間選一個,中國人也是一樣,如果關在家是餓死,一定也會有很多人選擇出來工作,以我們經歷過COVID-19三年來,近一年多與病毒共存,近期大部份的人都是輕症,也沒有什麼人在管確不確診,也許你確診了,可能就是在家普拿疼吃一吃而以,未來中國愈來愈多人確診後,他們就會發覺,原來確診也沒有他們想的這麼恐怖,以前是覺得確診就死了,結果後面發覺就和流感差不多,調養一陣子就沒事了,也許會有人說,確診後會有不確定的後遺症,未來可能不知道會怎麼,我只能說,會不會有後遺症我不知道,我可以百分之一百的確定,如果你半年,一年,兩年不工作,很快你就會餓死了,一個是不確定會不會有後遺症,一個是確定你會餓死,我認為應該是很好選,中國因為對疫情的管控,其實造成一些原有疾病送醫不及時,癌症化療,慢性病…等,我敢說,這些人一定死的比確診的人更多,只是他們就不歸類在因確診死亡中,目前以招工的進度來看,也許11月營收不會像九月,十月這麼亮眼,但十二月營收應該就會補回來了,不會拖到明年去了,這時會有人說,工人的薪水升上去了,這會造成營業費用上升,獲利下降,嗯,沒錯啊,但獲利了不起就是少幾毛或1元,以目前鴻海股價在淨值下,我是不懂有啥好過度反應的,我個人覺得很有趣,台灣的投資者很多都很傻,會去投機一些沒有價值的公司,對於鴻海這種用時間就穩贏的公司,然後不知道在嚴格什麼,我是覺得,他對鴻海這種嚴格的態度去看別檔股票,你百分之一百穩贏的,因為你在看衰的一檔公司已經是穩贏的,你還覺得它該更低,以這標準來看,台股沒有幾檔公司能買,大部份的公司我可以批評到一無是處,如果不服氣的,你可以提出來,我可以講到你哭出來為止,一般半調子就是容易自以為事,有價值的公司就拿一隻尺在那劃線,不然就是看以前股價,就以為自己掌握了什麼,我每一季可以大概知道鴻海能賺多少錢,那是因為我對鴻海的獲利及組織架構了解的夠更深,如果你判斷不出鴻海一季能賺多少錢,也不知道鴻海獲利是由哪些組出來的,我只能說,你還嫩了點,不要用你那有限的知識來看衰鴻海。

網友輕鬆的下午茶說:A大這部影片我聽了三遍以上,真的把價值投資加長期投資講的太好了。我投資鴻海兩年,我一直以為我的成本均價在105元,投資了兩年都還沒有開始賺錢,但前幾天老公問我怎麼算的,他說我的成本不可能這麼高。 我說很簡單,我的均價,分子總成本,就是我付出去的錢,分母就是張數。 總成本等於自有資金+信貸+質借,總張數目前累積了140張。我的信貸投資的第二年才開始,七年本利攤還,每個月要繳的錢,全部從鴻海股利支出,所以就不用記錄利息成本。質借是一種很奇特的金融工具,只需要繳利息,而且竟然是單利計算,每次介紹給朋友,大家都驚為天人,我的質借利息在投資一年半之後才要開始繳息,也是通通從鴻海股利裡面支出,所以也不用計算利息成本。最後股利剩下的錢還有一點點,也不用從成本中扣除,因為我拿來股利再投入,增加張數。我沒有薪資獎金再投入,因為那些都為了生活三餐房貸等,花光光了。後來老公提醒我,妳的信貸已經繳了一年,所以總成本還要扣掉-你已經拿鴻海股利還掉的信貸本金呀!不知道我這樣算對不對,但是我算出來,平均成本降為102元,這雖然是虛幻的,但我沒有賠錢啊!這兩年來我的財富沒有暴增,但也沒有暴跌,最重要的是不會歸零,不要暴跌和歸零,這真的太重要了,我很開心的算完之後,又把這部影片聽了兩次!能夠遇見A大真的三生有幸,我把影片傳給很多投資的朋友,但有影響到的朋友只有一位,只能說佛度有緣人呀! 謝謝A大,謝謝鴻海,謝謝劉董,鴻海300!

A大回答:如果真的要算成本的話,你應該要這樣算,你不同時間點買到的股票,那持有的時間長度不同,如果妳總共買了140張,第一年買了80張,第二年買了60張,那等於僅有80張是持有兩年,60張持有一年,有一些人會被新聞洗腦說不要參加除權息,所以會在除息後一天買,這就使得持有快兩年才會領到1次息,我比較喜歡在3月左右買,持有個4個月就會領到息,最早我買核心持股就是在2019年4月買的,持有3個多月就領一次息,抱了三年三個月就領四次息,分別為4元,4.2元,4元,5.2元,鴻海淨值從83元增加到104.53元,以目前鴻海的年線105.62元來看,如果你是近一年買到的,差不多均價會落在105.62元,去年底時的年線為111元,所以如果妳去年買到的話,均價應該就是111元,去年買到的部份,你應該是要領兩次息,也就是4元及5.2元,理論上去年均價111元買到的扣掉這9.2元,成本大概會在101.8元,今年年線105.62元,那就僅會領一次股息,成本就是100.42元,所以你這兩年下來的成本確實會在102元上下,再加上一些利息左右,不過金融槓桿的利息算是槓桿,一開始成本會比別人高一點點,但是之後開始賺錢時,速度就是別人的兩倍了,舉個例,原本你只能買100張,結果使用了信貸,股票質借,房貸再買100張,合計200張,使用槓桿的部份一年會付出2%左右的成本,一年成本會增2元,但之後你一年開始一年賺10%時,是2000萬的10%,就會變一年賺200萬,原本只有1000萬的錢,扣掉利息20萬,股息還是能有180萬,等於就是別人的近兩倍速度,我常常和大家說,一開始佈局時,你就當前面的時間你還不懂,錢都還放在定存,保單這類理財工具,反正你放在這些鳥理財工具,利息也才1%左右,後面花了兩三年的時間把自己所有的部位佈局完後,就能開花結果,每年就是坐在樹下爽吃水果,我在投資一年半左右時,確實部位還是有機會賠錢,因為市場看衰鴻海,股價低於淨值,之後行情好時,股價就會在淨值以上,這時就能顯現妳獲利的部份,現在鴻海股價雖然是在101.5元,但淨值在104.53元,這104.53元就是真金白銀,股價就算一直在101.5元,鴻海淨值只要增加,明年股息一樣就是自動配到你戶頭中,那時淨值105元,你又拿到5元股息,成本就又降低5元,只要公司會賺錢,會配息,這就是一個會一直下蛋的金雞母,市場想要用賤價買妳的金雞母,笨的人才會賤價賣,自己留著穩穩拿蛋,那不香嗎?