新聞說:夢想累積財富必須找對投資心法,有民眾分享如何在4年內讓淨資產暴增460萬元,祕訣之一竟是找銀行融資信貸增加本金,再把錢拿去買股票以及定期定額ETF,還點名憑藉6檔AI股大賺一筆,對此部分網友讚嘆發文者是少年股神,但也有人質疑借錢買股票的風險偏高,意外掀起話題。民眾在Dcard發文表示,私校心理系畢業出社會已有4年,目前任職某銀行貸款部門、年薪大約110萬元,台幣存款有100萬、股票庫存683萬(包含融資額度,本金大約440萬元),幸運的是不用分擔家計,靠著買個股、定期定額ETF,4年內就讓淨資產就從0元增加至460萬元。發文者提到,剛出社會建議新鮮人設定兩大目標,第一個目標是讓存款達到10萬元(存好再往下個10萬邁進),總之就是盡量存錢,第二個目標是在出社會的第二年後利用手上資金去學習投資,例如自己就把存到的50萬元拿去投資,以每月1萬元的方式買個股,同時定期定額ETF。根據他的說法,自己找銀行融資信貸100萬元,讓本金增加到180萬,同時持續買進個股以及定期定額ETF,還點名憑藉高力、緯創、華碩、鴻海、新日興以及台灣精銳等股票賺到錢,但也提醒盡早跟銀行創造金流,按時繳卡費才能培養個人信用紀錄。針對上述6檔選股,發文者透露,「400多萬並不是平均1年100多萬,是透過每次獲利,增加本金來放大獲利金額,其中200多萬都是今年增加的,不過上面這幾支都是搭上今年AI熱潮的個股」。文章吸引網友留言,有些人認為發文者的投資觀念前衛,還戲稱「少年股神是你」、「畢業4年後我在還學貸,你已經賺到第一桶金,請收下我的膝蓋」、「我覺得您很棒啊,走在通往幸福的路上」、「賺到流湯了,真的贏在起跑點」。不過也有人認為,找銀行融資信貸來增加本金,再把錢拿去投資股票滾錢,這種行為有一定風險,還表示「跟你一樣做的,絕對90%以上成為了背債仔,拜託少分享這種倖存者的魔幻故事,再過幾年你資產在不在都是問題」、「你的舉動多的是人這樣做,輸了背債仔,贏了也沒幾個會一直贏下去,基本這就是賭博」、「聽起來是個不可複製的方法+倖存者」。針對網友的指教,發文者也回應表示,「我發文只是拋磚引玉,希望版上的大神們也可以分享投資心法與方式,供大家參考」、「我認為不太能複製成功經驗」。

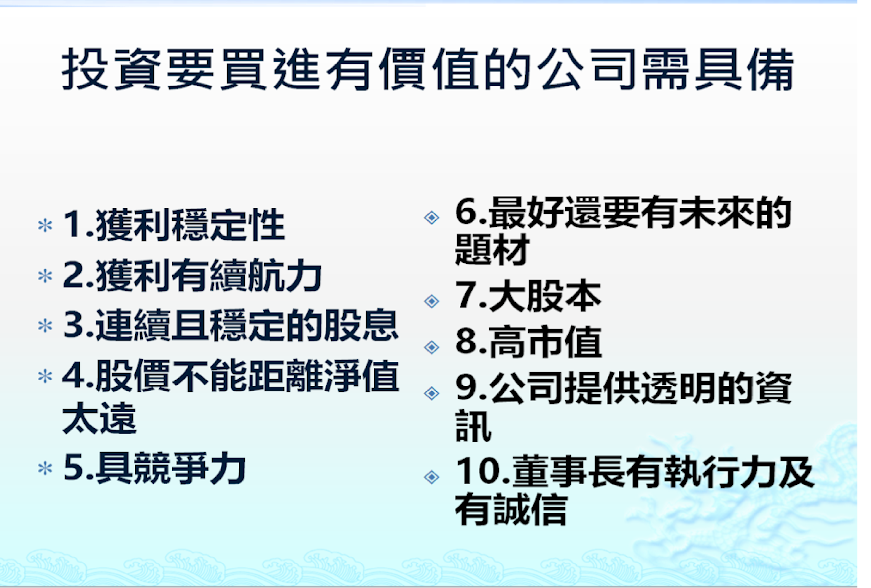

A大回答:上面網友說自己快速累積資產的方法,有一些網友會說無法複製或是會變背債仔,我個人也是覺得很有趣,大部份的魯蛇都不會去想如何辦到,而是一直去找辦不到的理由,正所謂成功的人找方法,失敗的人找理由,上面那位網友的成功方式也沒啥了不起或是不能被製複,如果今天你是去買了小型股,投機股不小心漲了五倍或十倍,這種你和我說不了複製我還聽得進去,上面的網友買的是ETF,鴻海,華碩,緯創,高力,新日興及台灣精銳,以我個人的經驗來說,如果你買到有價值的公司,然後用時間賺錢,這經驗是可以被複製的,只是很多散戶都搞錯了順序,之所以會有人覺得借錢投資找死,那是因為他們連用本金賺錢都辦不到,當然借錢投資就是找死,我常舉銀行,營建股及上市公司為例子,大家看哪一家上市銀行沒有借錢經營,你覺得台灣上市公司都找死嗎?尤其是大家認為最安全,最穩的金融股,它們開的槓桿高達10到20倍,當銀行在開槓桿時,大部份的人卻覺得銀行好安全,好穩,這是為什麼呢?原理也很簡單,就是因為銀行找到一個穩賺錢的方式,也就是收了存戶的錢,一年給存戶1.69%的利率,接著找好的客戶反手放貸2.19%,因為借出去的客戶夠多,也不可能每一個都違約,銀行借貸出去的利率如果愈低,代表該公司信用愈好,有的會拿公司,房子,股票當抵押品去借錢,這對銀行來說就更沒有風險,一些用信用借錢的,如個人信貸,這就和你的職業有很大的關係,如果你的職業是公務員,借到的利率通常是會很低,銀行把錢借給公務員違約的機率也很低,有了這想法後,我們就能知道你要先找到一個穩賺的策略後才能開槓桿,這也是我常和大家說的,你要開槓桿投資之前,你要先有本事在股市中長期的賺到錢,而且你基本面,產業面及自我心理面要強健,當你能中長線在股市中賺錢,你才可以使用槓桿去加速累積財富速度,我這樣說好了,如果你是小資族,一個月薪水四萬,手上僅有100萬元,你可以透過個人信貸借22個月的薪資,也就是借88萬,這時你把手上的現金及借來的錢拿去買中華電信,你覺得你會有什麼風險嗎?當然沒什麼風險,之前我提過,電信股的股價不太會波動,每年能給你的股利率約3.77%,如果你借到的利率是2.77%,你確實就是能最利1%左右的差價,之所以我說小資族能這樣玩,那是因為小資族的薪資收入不高,所以不需要繳高額的所得額,每年領到股息後,在94萬股自時內還能退稅8.5%,一般小資族通常是不用繳稅的,但如果你年薪200萬,這時你去個人信300萬來買中華電信,利率2.77%,那你就僅是為他人作嫁依而以,因為你領到的股息要繳20%的所得稅,還有2.11%的二代健保,加上個人信貸的利率等於就是完全一毛沒賺,電信股是把賺到的錢都配給投資人,所以如果你薪資高,要繳20%以上的所得稅,你借錢買電信股就是傻瓜的行為,以之前我們投資鴻海時,股價淨值比一倍,鴻海一年賺資產的10%,配出5%,這時你就算的中實戶,高薪資的人,你也是能使用槓桿去買鴻海,也許你股息是賺不到半毛錢,但鴻海一年是賺10元,5元的股息會被借貸利率及所得稅吃掉,但每年還是會多5%的資產增加,也就是會反應在股價上,當鴻海股價淨值比超過1.5倍以上時,我就建議不要使用金融負債,之所以不建議的原因不是鴻海股價太貴或瘋狂,而且股價淨值比愈高的話,股價波動會愈大,一般半調子可能面臨這麼大的股價波動時,也許會在下跌過程中心理面一個軟弱而賣掉,所以我個人覺得想要使用金融負債之前,你要先學會中長線投資三要素,基本面,產業面及自我心理面,在挑選股票時也要符合價值投資十要素,包括1.獲利穩定性,2.獲利有續航力,3.連續且穩定的股息, 4.股價不能距離淨值太遠, 5.具競爭力, 6.最好還要有未來的題材,7.大股本,8.高市值,9.公司提供透明的資訊,10.董事長有執行力及有誠信,想要加速累積財富的速度,就是要充實自己不足的地方,而不是像個魯蛇一樣聽到方法就在那酸不可能,辦不到,害死人,聽到別人說的方法時,你要去思考別人怎麼辦到的,自己還缺少些什麼,要去補足什麼知識,這樣你才有可能會成功。個人股市研究觀察記錄文章目錄